Nghị định số 92/2021/NĐ-CP quy định chi tiết thi hành Nghị quyết số 406/NQ-UBTVQH15 ngày 19 tháng 10 năm 2021

28/10/2021

Ngày 27 tháng 10 năm 2021, Chính phủ đã ban hành Nghị định số 92/2021/NĐ-CP quy định chi tiết thi hành Nghị quyết số 406/NQ-UBTVQH15 ngày 19 tháng 10 năm 2021 của UBTV Quốc hội 15 về một số giải pháp nhằm hỗ trợ doanh nghiệp và người dân chịu ảnh hưởng của đại dịch Covid 19.

Theo đó, các biện pháp như giảm thuế TNDN, miễn thuế đối với hộ kinh doanh và cá nhân kinh doanh, giảm thuế GTGT, miễn tiền chậm nộp, để hỗ trợ doanh nghiệp và người dân nhằm giúp họ khôi phục kinh tế, phát triển trở lại.

Tuy nhiên, ứng với những biện pháp trên, sẽ có quy định những đối tượng nào được hỗ trợ, cách xác định thế nào, kê khai ra sao chứ không phải ai cũng được hỗ trợ, do đó doanh nghiệp và hộ cá nhân kinh doanh, cá nhân kinh doanh phải nắm rõ để thực hiện.

I. Giảm 30% thuế TNDN của năm 2021

1. Đối tượng được giảm 30% thuế TNDN năm 2021

Doanh nghiệp được thành lập theo luật doanh nghiệp hiện hành.

Tổ chức được thành lập theo luật hợp tác xã.

Đơn vị sự nghiệp được thành thành lập theo pháp luật Việt nam.

Các tổ chức khác được thành lập theo pháp luật Việt nam có hoạt động sxkd và có thu nhập.

2. Điều kiện được giảm 30% thuế TNDN năm 2021

a) DN mới thành lập, hợp nhất, sáp nhập, chia, tách trong năm 2020, 2021

Doanh thu năm 2021 không vượt quá 200 tỷ đồng.

Doanh thu để xác định trong trường hợp này = doanh thu bán hàng, gia công, dịch vụ, kể cả doanh thu từ hợp tác kinh doanh, các khoản phụ thu, phụ trội… mà doanh nghiệp được hưởng.

Không bao gồm doanh thu tài chính, thu nhập khác, các khoản giảm trừ doanh thu…

b) DN thành lập từ năm 2019 trở về trước

Doanh thu năm 2021 không quá 200 tỷ đồng và Doanh thu năm 2021 phải nhỏ hơn doanh thu của năm 2019.

Doanh thu để xác đinh trong trường hợp này = doanh thu bán hàng, gia công, dịch vụ, kể cả doanh thu từ hợp tác kinh doanh, các khoản phụ thu, phụ trội… mà doanh nghiệp được hưởng.

Không bao gồm doanh thu tài chính, thu nhập khác, các khoản giảm trừ doanh thu…

Doanh thu để xác định trong trường hợp này = ( Doanh thu thực tế / số tháng thực tế) x 12 tháng.

Lưu ý: Trường hợp doanh nghiệp thành lập năm 2020… mà có số tháng dưới 3 tháng cộng gộp để làm báo cáo tài chính, quyết toán thuế năm 2021 thì doanh thu và số thuế được giảm chỉ tính 12 tháng năm 2021.

Các doanh nghiệp có chi nhánh hạch toán phù thuộc, địa điểm kinh doanh thì tổng doanh thu tính tổng cả công cty mẹ và chi nhánh, địa điểm kinh doanh.

3. Cách thức thực hiện

Khi khai quyết toán thuế năm 2021, Doanh nghiệp tự xác định số thuế được miễn giảm theo luật quản lý thuế và nghị định số 126/NĐ-CP, Thông tư số 80/2021/TT-BTC và kèm theo phụ lục ban hành theo Nghị định này.

II. Giảm 30% thuế GTGT từ ngày 01/11/2021 đến 31/12/2021

1. Các doanh nghiệp được giảm 30% thuế GTGT hoạt động trong các lĩnh vực sau

Vận tải đường sắt gồm các mã ngành kinh tế:

49110 (4911001, 4911009)

49120 (4912001, 4912002, 4912003, 4912004, 4912005, 4912006, 4912009)

Vận tải đường bộ gồm các mã ngành kinh tế:

49311 (4931100)

49312 (4931201; 4931202; 4931203)

49313 (4931300)

49319 (4931900)

49321 (4932110; 4932120; 4932130)

49329 (4932910; 4932920)

49331 (4933111; 4933112; 4933113; 4933114; 4933115; 4933116; 4933117; 4933118; 4933119; 4933120)

49332 (4933201; 4933202)

49333 (4933300)

49334 (4933400)

49339 (4933900)

Vận tải đường thủy gồm các mã ngành kinh tế:

50111 (5011111; 5011112; 5011119; 5011120)

50112 (5011211; 5011219; 5011220)

50121 (5012111; 5012112; 5012113; 5012114; 5012115; 5012119; 5012121; 5012122)

50122 (5012211; 5012212; 5012213; 5012214; 5012215; 5012219; 5012221; 5012222)

50211 (5021111; 5021112; 5021113; 5021119; 5021120)

50212 (5021211; 5021212; 5021213; 5021219; 5021220)

50221 (5022111; 5022112; 5022113; 5022114; 5022115; 5022119; 5022121; 5022122)

50222 (5022210; 5022221; 5022222)

Vận tải hàng không gồm các mã ngành kinh tế:

51101 (5110110; 5110120)

51109 (5110910; 5110920; 5110930)

51201 (5120110; 5120120; 5120130)

51209 (5120900)

Dịch vụ lưu trú gồm các mã ngành kinh tế:

55101 (5510100)

55102 (5510200)

55103 (5510300)

55104 (5510400)

55901 (5590101; 5590102)

55902 (5590200; 5590900)

Dịch vụ ăn uống gồm các mã ngành kinh tế:

56101 (5610100)

56102 (5610200)

56109 (5610900)

56210 (5621000)

56290 (5629000)

56301 (5630100)

56302 (5630200)

56309 (5630900)

Dịch vụ của các đại lý du lịch, kinh doanh tua du lịch và các dịch vụ hỗ trợ, liên quan tới quảng bá và tổ chức tua du lịch gồm các mã ngành kinh tế:

79110 (7911011; 7911012; 7911013; 7911014; 7911019; 7911021; 7911022; 7911023)

79120 (7912001; 7912002)

79900 (7990011; 7990012; 7990020; 7990091; 7990092; 7990099)

Sản phẩm và dịch vụ xuất bản gồm các mã ngành kinh tế:

58112 (5811211; 5811212; 5811213; 5811214; 5811215; 5811219; 5811220; 5811230; 5811240; 5811250)

58121 (5812110; 5812120)

58122 (5812210; 5812220)

58132 (5813210; 5813220; 5813231; 5813232; 5813240)

58192 (5819211; 5819212; 5819213; 5819214; 5819215; 5819219; 5819220)

Dịch vụ điện ảnh, sản xuất chương trình truyền hình, ghi âm và xuất bản âm nhạc gồm các mã kinh tế:

59111 (5911111; 5911112; 5911121; 5911122; 5911123; 5911124; 5911130)

59112 (5911211; 5911212; 5911221; 5911223; 5911224; 5911230)

59113 (5911311; 5911312; 5911321; 5911322; 5911323; 5911324; 5911330)

59120 (5912010; 5912020; 5912030; 5912040; 5912050; 5912060; 5912070; 5912090)

59130 (5913001; 5913002)

59141 (5914101; 5914102)

59142 (5914201; 5914202)

59200 (5920011; 5920012; 5920013; 5920021; 5920022; 5920023; 5920024; 5920025; 5920031; 5920032)

Tác phẩm nghệ thuật và dịch vụ sáng tác, nghệ thuật, giải trí gồm các mã ngành kinh tế:

90000 (9000010; 9000021; 9000022; 9000029; 9000031; 9000032; 9000033; 9000040)

Dịch vụ của thư viện, lưu trữ, bảo tàng và các hoạt động văn hóa khác gồm các mã ngành kinh tế:

91010 (9101010; 9101020)

91020 (9102010; 9102020; 9102030)

91030 (9103010; 9103020)

Dịch vụ thể thao, vui chơi và giải trí gồm các mã ngành kinh tế:

93110 (9311000)

93120 (9312000)

93190 (9319010; 9319091; 9319092; 9319093; 9319099)

93210 (9321000)

93290 (9329011; 9329012; 9329019; 9329091; 9329099)

2. Mức giảm 30% đối với doanh nghiệp xử lý như sau:

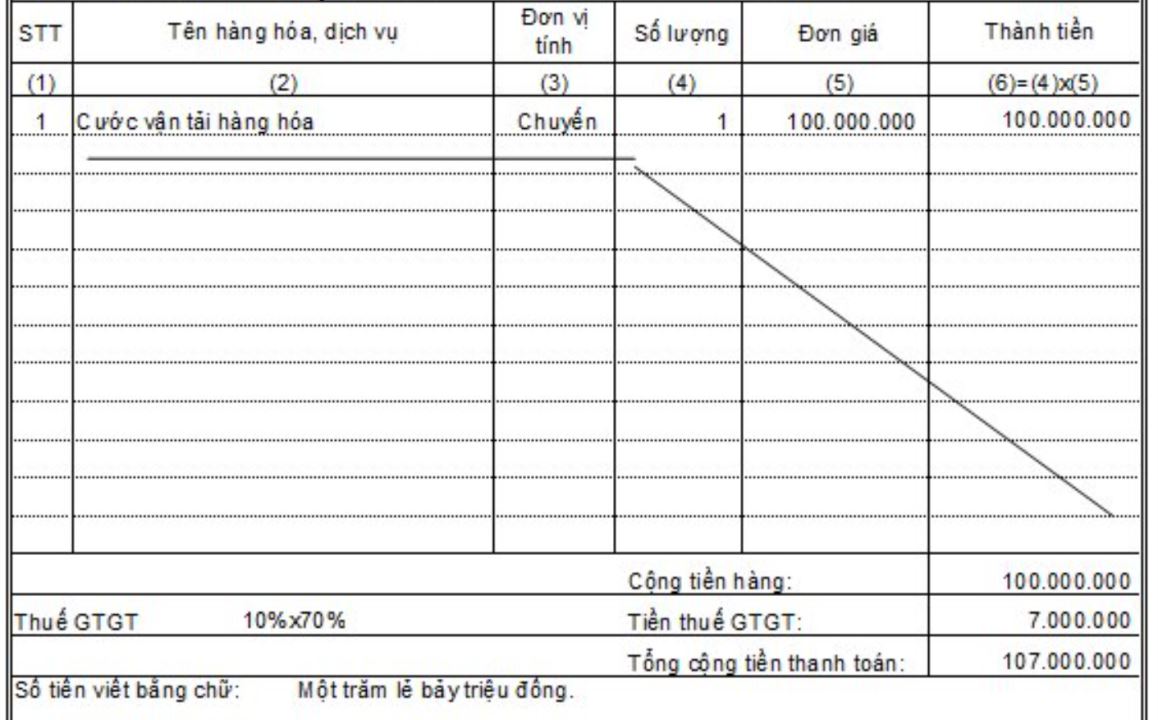

Khi xuất hóa đơn, tại dòng thuế suất thuế GTGT ghi: ( 5% hoặc 10%) x 70%

Đối với doanh nghiệp sử dụng hóa đơn điện tử thì liên hệ nhà cung cấp để chỉnh lại phần thuế suất, nếu như chưa có

Còn đối với doanh nghiệp sử dụng hóa đơn giấy thì làm con dấu 70% để đóng vào kế bên phần thuế suất.

III. Miễn tiền chậm nộp của năm 2020, 2021

1. Điều kiện để được miễn tiền chậm nộp là năm 2020 có kết quả kinh doanh lỗ

2. Doanh nghiệp lập mẫu 01/MTCN ban hành theo nghị định này gửi cho cơ quan thuế, trong thời hạn 15 ngày cơ quan thuế sẽ thông báo cho doanh nghiệp biết là có được miễn hay là không bằng phương thức điện tử và công khai trên cổng thông tin điện tử ngành thuế.

3. Nếu doanh nghiệp đã nộp tiền chậm nộp thì số tiền này không có được miễn và không có xử lý lại.

IV. Miễn thuế đối với hộ kinh doanh và cá nhân kinh doanh

1. Đối tượng được miễn

Hộ kinh doanh, cá nhân kinh doanh hoạt động mọi ngành nghề trừ kinh doanh sản phẩm và dịch vụ phần mềm, sản phẩm và dịch vụ nội dung thông tin số về giải trí, trò chơi điện tử, phim số, ảnh số, nhạc số, quảng cáo số.

2. Được miễn thuế TNCN, GTGT, TTĐB, Thuế tài nguyên, thuế bảo vệ môi trường phát sinh phải nộp quý 03/2021 và quý 04/2021.

3. Cách thức thực hiện

a) Cơ quan thuế lập doanh sách hộ kinh doanh, cá nhân kinh doanh thuộc diện quản lý tại địa bàn để xác định đối tượng được miễn theo mẫu 01/DS-MTHK ban hành theo nghị định này.

b) Sau đó Chi Cục Trưởng Chi Cục Thuế khu vực ban hành mẫu 01/MTHK ban hành theo nghị định này.

c) Cơ quan thuế gửi thông báo tới từng hộ kinh doanh, cá nhân kinh doanh được miễn thuế theo mẫu 01/TBSMT-CNKD

d) Riêng trường hợp cơ quan thuế không có ra thông báo thì cá nhân kinh doanh, hộ kinh doanh và các cá nhân tổ chức liên quan khác tự xác định số thuế phải nộp để lên tờ khai thuế đồng thời lập phụ lục 01-1/PL-CNKD ban hành theo nghị định này để xác lập số tiền thuế được miễn gửi kèm với tờ khai thuế.

Chi tiết xem thêm tại: Nghị định số 92/2021/NĐ-CP